一、产业总体呈上升态势,中高速增长成新常态

1、产业规模持续上升,增速开始放缓

2015年,我国半导体照明产业整体规模达到4245亿元人民币,较2014年增长21%,与过去10年年均超过30%的增长率相比,增速明显下降。

图1 2015年我国半导体照明产业各环节产业规模及增长率

(数据来源:CSA Research)

2015年,我国LED外延芯片环节产值约151亿元,较2014年增长约10%,由于MOCVD设备数量的增加和产能利用率有所提高,外延片产量较2014年增加31%,芯片产量增加40%,但由于芯片价格下降近30%,致使产值增幅不及产量;LED封装环节总体发展平稳,产值达到615亿元,随着部分企业大幅扩产,产能较2014年增加30%以上,加上前期产能的释放,LED封装器件产量整体增长达50%,平均价格下降超过30%,拖累产值增长仅为19%;LED应用领域的产业规模达到3479亿元,虽然受到价格不断降低的影响,但仍然是产业链中增长最快的环节,应用整体增长率接近22%。其中LED通用照明仍然是市场发展的最主要推动力,产值达1552亿元,增长率为32.5%,渗透率超过30%,占应用市场的比重也由2014年的41%,增加到2015年的45%。虽然三大产业环节产值都实现增长,但是各环节增幅均明显下降,显示我国半导体照明产业开始整体转入中高速增长的新常态。

2、投资并购活跃,产业集中度提升

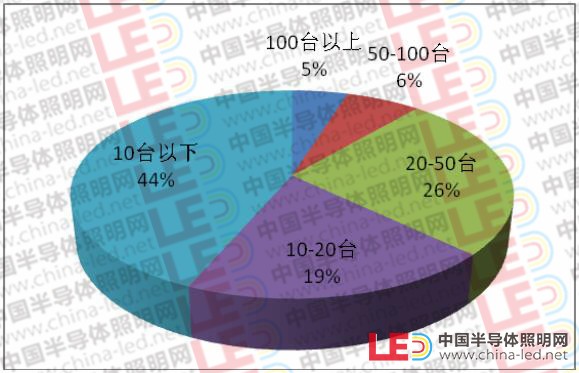

2015年,我国半导体照明上游外延芯片环节MOCVD设备保有数量近1400台,在上新机台,淘汰落后的情况下,较2014年的1290台增加110台左右,所增加的新机台设备基本是由资金实力较为雄厚的龙头企业保有。从设备数量来看,我国保有的MOCVD数量已经占到全球总量的70%,而且设备进一步向大企业集中,其中约5%的企业各自所拥有的设备数量超过100台,其产能规模站到了金字塔的顶端,而且规模还将继续扩大,另外约6%的企业各自所拥有的设备数量在50-100台之间。与此同时,有44%的企业各自所拥有的设备数量在10台以下,其中一部分因机台落后,经营不善而成为“僵尸”企业,另有少数技术沉淀较好的企业成为被大企业并购的对象。综上所述,我国半导体照明外延芯片环节的产业集中度有所提升。

图2 2006-2015年我国企业MOCVD保有量分布情况

(数据来源: CSA Research)

2015年是半导体照明行业加速洗牌的战国时代,各大企业通过并购整合快速做大做强已经成为格局调整和行业发展的重要趋势。与前几年相比,2015年,LED行业出现的并购热潮,不仅有横向整合、纵向延伸,也有“跨界”融合,随着一批中小型企业的退出,2015年LED产业集中度进一步提高,具有技术优势和规模效应的龙头企业在行业竞争中脱颖而出。2015年,半导体照明行业共发生46起重要的并购整合交易,其中披露的交易总金额近400亿元人民币,交易结果绝大多数是以取得控股权为目标,并购目的除了延伸产业链实现多元化发展,从渠道、品牌、专利、产能等多个方面考虑成为并购整合的出发点。2015年发生的并购案中有6起为跨国并购,其中金沙江等国内财团以33亿美元联合收购Philips Lumileds 80.1%股份成为2015年半导体照明领域的最大整合并购案,该交易虽尚未尘埃落定,但我国半导体照明企业深度参与国际竞争已峥嵘初现。

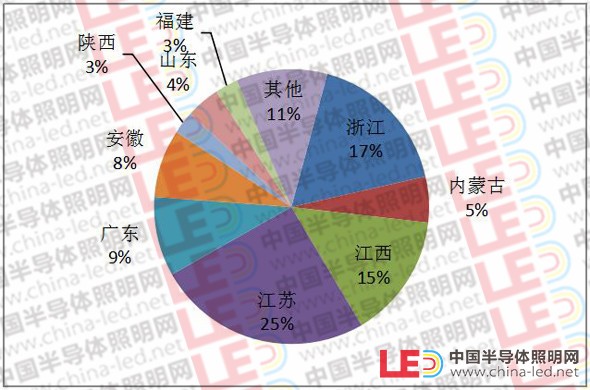

延续2014年的良好发展势头,2015年我国半导体照明行业项目投资活跃,表现为以应用带动全产业链发展,区域分布出现由东南沿海向中东部地区转移趋势。2015年各地环保部门公布的处于环评阶段的LED相关项目约80项,涉及LED产业链上中下游及相关材料配套领域,分布在全国17个省区。

图3 2015年处于环评阶段的LED项目区域分布

(数据来源:各地环保部门,CSA Research整理)

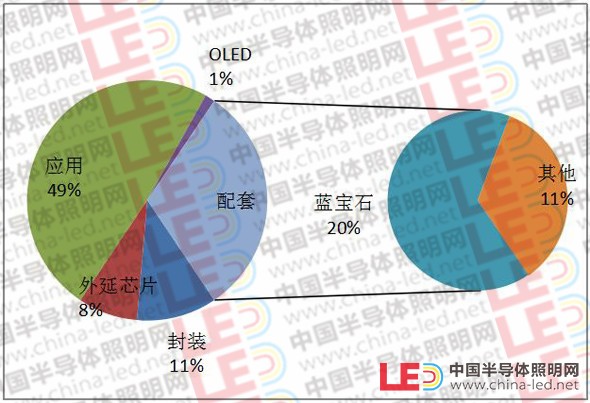

2015年应用环节仍然是投资的热点领域,投资项目数超过项目总数的49%,涉及产业配套的项目也达到项目总数的31%,而外延芯片和封装项目数占比仅为8%和11%。一年来,虽然蓝宝石衬底价格大幅下降,但是对蓝宝石领域的投资仍然热度不减,投资项目占到总项目数的20%,投资金额超过60亿元人民币。

图4 2015年处于环评阶段的LED项目产业链环节分布

(数据来源:各地环保部门,CSA Research整理)

整体来看我国半导体照明领域的投资中上游较为集中,项目数少但投资金额较大,而下游应用则较为分散。表明中上游产业趋于集中式大型化发展,应用环节仍然是小而散的状态,有必要通过进一步整合提升集中度,增强竞争力。

二、技术水平稳步提升,创新应用步入快车道

中国半导体照明关键技术与国际水平差距不断缩小。2015年功率型白光LED光效在实验室160 lm/W的基础上,已实现150 lm/W的产业化生产;具有自主知识产权的功率型硅基LED芯片产业化光效超过140lm/W;GaN同质衬底白光LED技术进展显著,采用GaN/Al2O3复合衬底同质外延技术制备的高亮度LED光效超过130 lm/W;深紫外LED发光波长293nm,在20mA电流下输出功率达到4.8mW;此外,OLED器件制备技术接近国际先进水平,在1000 cd/m2亮度下,效率为99 lm/W,显色指数为85,寿命超过10000小时。

2015年国家技术发明一等奖有望花落 “硅衬底高光效GaN基蓝色发光二极管”,这一具有自主知识产权的LED技术路线获奖无疑将带给我国的LED业界诸多利好,或许将构建中国完全自主的LED产业,重塑LED产业格局。

在追求高光效的同时,2015年LED照明由替代应用向按需照明和超越照明迈进。智能控制系统开始应用示范,无线调光调色系统和LED智能可变色温灯具实现了可变情景的照明光环境应用,停车场智能控制系统实现了基于车辆位置的停车场照明智能控制系统方案,LED城市道路照明智能信息管理系统可实现无级调光、分控、时空、光控、故障报警等智能控制功能。同时,2015年超越照明及创新应用成果显著。用于医用照明的可调色温LED筒灯,色温3000-5000K可调,完成了LED光源安全性、治疗作用分析;开展了符合植物生长光照生理特性的LED光源系统设计和LED光源环境下植物电信号的研究;研制出了基于蓝光LED的10Mbps双向可见光通信模块,3.5米传输距离下,平均传输速度达6Mbps。

三、企业发展两极分化,获利空间继续缩小

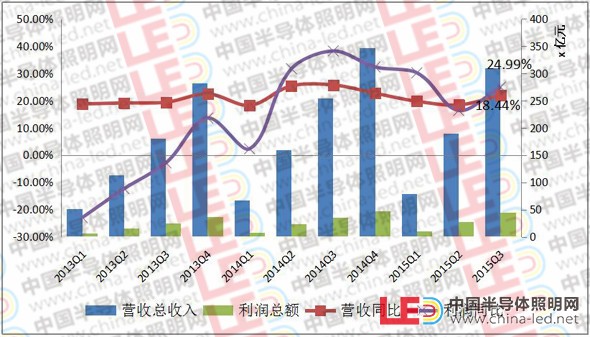

1、上市公司稳健发展,“增收不增利”有所缓解

根据上市公司财报,2015年前三季度,A股24家主营业务为LED的上市公司营业收入总额为309.6亿元,较2014年同比增长21.98%,LED板块营收增速远高于申万28个一级分类板块,同时高于整体A股24.47个百分点;累计实现利润总额44.1亿元,同比上升25%,略高于收入的增长速度,持续多年的“增收不增利”现象有所缓解。

图5 2013-2015年Q3主营LED上市公司营收与利润总额增长

(数据来源:上市公司财报,CSA Research整理)

但从增速看,受整体经济环境影响,LED板块上市公司的增速较去年有所放缓,2015年上半年营收增速降至18.44%,为自2012年以来最低点。需求增长放缓,供给产能较多,积累释放较快,全产业链产品均陷入价格竞争。

2、企业分化明显,利润空间继续缩小

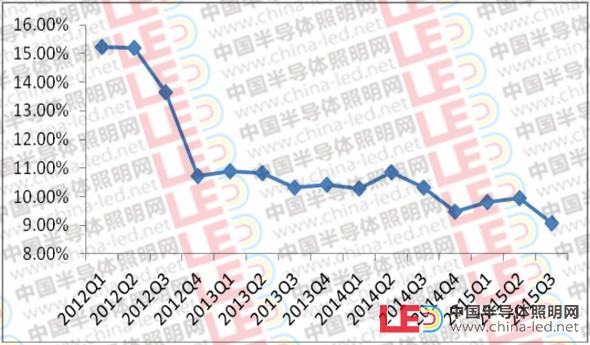

2015年企业发展强者越强,资源继续向大中型实力企业集中,从事低端产品制造的小企业生存困难,表现出较为明显的两极分化,特别是下游应用企业竞争异常激烈,倒闭破产频繁。同时,由于上下游环节挤压,使企业业务及利润空间继续缩小。就封装上市企业而言,近三年平均营业利润率已从超过15%降至9%左右。

图62012-2015年LED封装板块营业利润率状况

(数据来源:CSA Research)

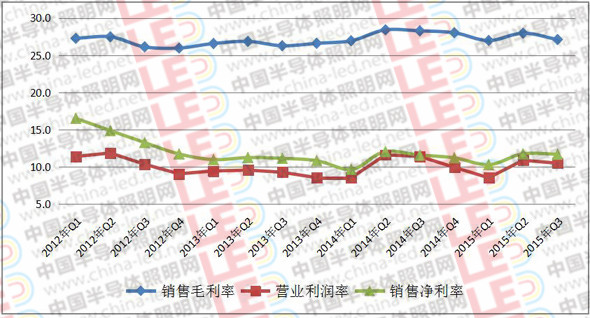

2015年前三季度,LED上市企业的整体利润率也继续下降,24家LED上市企业的销售利润率仅为11.8%,较去年同期下降了0.4个百分点。

图7 2012年-2015年三季度主营LED上市公司盈利指标

(数据来源:上市公司财报,CSA Research整理)

整体来看,2015年在整体市场环境不利,价格竞争白热化的状况下,企业盈利能力均有所下滑,其中受产能影响上游整体利润率下滑最明显。

四、应用市场量涨价跌,家居照明推升渗透率

1、LED进入家居照明,助推市场渗透提速

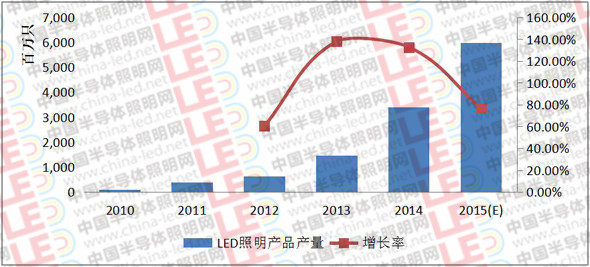

2015年,全球加速淘汰白炽灯,LED已成为照明的主流光源,在继道路、商业等公共照明井喷式增长后,LED在家居照明领域进入大规模应用,成为LED照明渗透率提升的主因,而室外照明受工程量下降影响增速放缓,汽车照明成为今年照明领域的增长亮点。2015年,我国国内LED照明产品产量约60亿只,国内销量约28亿只,LED照明产品国内市场份额(LED照明产品国内销售数量/照明产品国内总销售数量)达到32%,比2014年上升约15个百分点。

图8 我国LED照明产品产量增长情况

(数据来源:CSA Research)

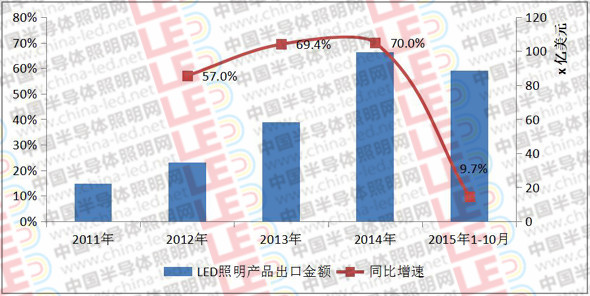

2、出口增势变缓,价格持续走低

因外部需求疲软,2015年我国LED照明产品出口在2014年的高速增长后增速趋于平缓。其中,2015年前10个月,我国LED照明产品累计出口金额近88亿美元,较2014年同期增长9.7%。预计2015年全年出口金额将达到120亿美元,较2014年增长10%以上。

图9 2011-2015年10月我国LED照明产品出口情况

(数据来源:中国海关,CSA Research整理)

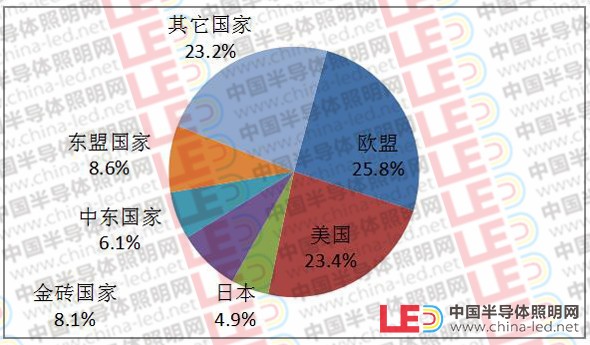

2015年,欧盟、美国、日本、东盟国家、金砖国家以及中东国家是我国LED照明产品出口的主要市场,但市场冷热不均,增长情况各异。中东地区市场快速兴起;美国市场继续保持50%的高速增长,市场份额较2014年同期扩大11.1个百分点;欧盟增速趋于平缓,为7.8%;东南亚大幅增长40.8%,成为出口新大陆。与此同时,俄罗斯市场严重下滑;金砖国家市场份额由2014年同期的10%缩小到8%;对日本出口额大幅下降,出口占比为4.9%,较2014年同期下降了16.8个百分点。

图10 2015年我国LED照明产品出口市场结构

(数据来源:中国海关,CSA Research整理)

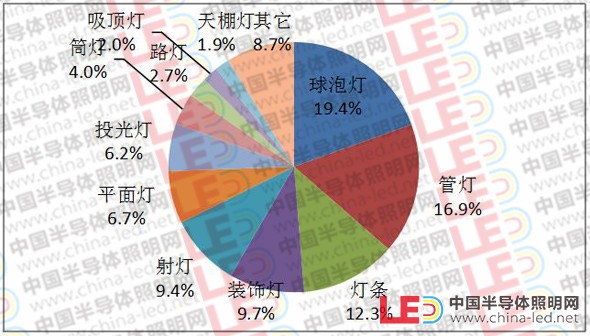

从出口产品来看,2015年我国LED照明出口的主流产品仍是室内照明产品,球泡灯出口额排名第一,其次是管灯、灯条和射灯。几大主流产品(球泡灯、管灯、灯条和射灯)的市场占比在逐渐缩小,其中管灯同比减少20%,而防爆灯、平面灯、路灯等增速较快,其中平面灯同比增长近100%。

图11 2015年1-10月我国LED照明出口产品类型

(数据来源:中国海关,CSA Research整理)

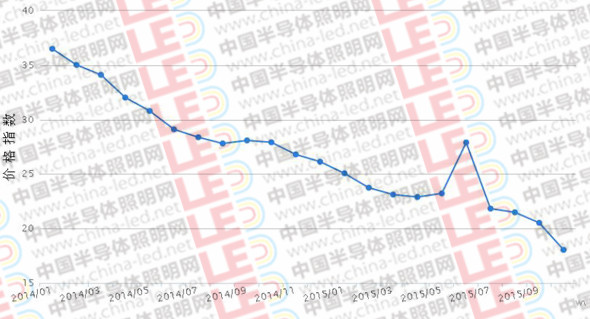

2015年LED照明产品出口价格总体呈下降趋势,较2014年同期价格降幅有所收窄,但是在6月份出现短暂回弹,升幅达到11.3%,之后又一路走低,截至10月底价格总体下降35%。

图12 2014 -2015年10月LED出口价格指数走势

(数据来源:中国海关,CSA Research整理)

随着LED产业链各环节产品价格接近成本价,同时家居照明消费者开始更多关注产品品质,预计LED照明产品价格今后仍将下降,但降幅将进一步收窄。

五、2016年产业发展预期

“中高速”增长成为2015年开始我国半导体照明产业发展的新常态,随着技术的进步推动和市场需求的拉动,2016年产业发展将继续延续2015年的增长态势,LED照明将由替代向按需照明和超越照明迈进。在“十三五”、“一带一路”、《中国制造2025》和“互联网+”等政策引导下,2016年我国半导体照明产业将继续朝着智能化、信息化、品质化、标准化方向发展,而石墨烯、量子点、纳米等新材料、新技术也将进一步与半导体照明相融合,并有可能产生开拓性和颠覆性的创新应用,同时引领整个第三代半导体产业加速发展。

主办:国家半导体照明工程研发及产业联盟产业研究院

电话:010-82381200

E-mail:csa-research@china-led.net