英特尔也来凑凑热闹,如今的英特尔早已经不是一家只玩PC的企业,更多地把目光瞄准了人工智能、无人驾驶、5G、虚拟现实等新领域,而在自身技术突破的同时,收购也成了一条捷径。2017年3月13日晚,英特尔宣布以153亿美元价格收购了以色列一家科技公司Mobileye。此次高价收购可以帮助英特尔一举跨进汽车零部件供应商的第一阵营。这也会让世界汽车制造商和供应商之间在自动驾驶技术领域的竞争愈演愈烈。

苹果今年以来也没有闲着,弃用了Imagination的GPU,与高通打官司,最近又自研电源芯片替代Dialog,同时也加入了2017年的并购大潮中。200万美元收购面部识别技术公司RealFace,3000万美元收购增强现实创业公司Vrvana,以及收购AR技术开发商SensoMotoric、相机传感器公司InVisage。从2010年开始,苹果就开始了其在视觉技术上的布局。

至于国内市场,由于国外对半导体产业知识产权的特殊保护,中国在国际上想收购大型企业较为困难,中资企业Canyon Bridge收购FPGA领域第三大企Lattice遇上被特朗普叫停接着被起诉,创始人都将面临牢狱之灾…

接下来我们来盘点2017十大收购案。

2017年度并购事件TOP 10盘点

TOP 1:博通收购高通

2017年11月6日,博通首席执行官Hock Tan向高通提出现金加股票每股70美元的收购要约,同时高通将会继续收购恩智浦半导体,并承担高通250亿美元的债务,总体来说,此次交易额将达1300亿美元。

11月13日,高通正式拒绝收购提议。高通董事会成员一致认为,博通1300亿美元的收购提议低估了高通,博通的收购对高通股东利益来说并不是最好的选择。在高通看来,最近两年业务上的一些挫折,不过是一个业务低谷,高通的估值还会回升。

随后,博通立即表示,不会轻易放弃对高通的收购,并且不排除进一步提高报价的可能。博通公司已经提出了几次与高通进行谈判的要求,但迄今为止,都被高通一一回绝,新的报价也迟迟未能报出。

12月4日,博通提名11名董事候选人,希望在高通2018年度股东大会上取代现有成员。高通很快回应称,已收到名单,但博通这一举动是公然企图夺取高通董事会的控制权,以推进其收购日程。目前此次收购暂无最新进展。

高通近两年确实是流年不利。过去的高通,依靠技术优势在行业内一直保持强势地位。不过在最近的两三年时间里,高通屡受挫折,在许多国家遭到了政府的反垄断调查和罚款,仅在中国,高通在2015年认罚了60亿元人民币;同时,高通在韩国、美国等国家也遭遇了反垄断调查和诉讼。

近日,苹果和高通因专利纠纷而对簿公堂,就目前看来双方并没有缓和的迹象。日前又有消息爆出,明年的iPhone将弃用高通基带芯片。由于有苹果撑腰,相关的代工厂停止支付高通的专利费,导致高通财报恶化。

今年三季度,高通的销售收入为59亿美元,同比下滑了5%,净利润只有2亿美元,同比大幅暴跌了9成。上周五,高通收盘价为61.81美元,其资本市值显示为913亿美元。这也成为了博通报价的依据。

虽然高通面临不小压力,也有很多人开始唱衰它,但在芯片业务上,高通仍是全世界最大的手机芯片制造商。据公开数据显示,2016年整个安卓手机芯片市场,高通骁龙芯片数量总占比最高,超过了50%,高通的骁龙处理器,已经成为高端智能手机的标配。

目前为止,这场史上最大的半导体并购案暂时是难以实现,因为这场并购将很难通过各国政府的反垄断审查。如果并购成功,高通与博通的结合体,不但拥有云、数据中心、基础网络、移动通信、智能终端这样的全产业链布局,更是在诸如wifi这样的某些特定领域完全垄断了市场。这是一种产品与产业链同时存在的“垄断”,而且是对于产业链最为核心环节的“垄断”,将会给产业链的发展,特别是国内从业者,造成不容小觑的影响。

TOP 2 :SK海力士收购东芝存储业务

2017年6月14日上午消息,日本政府正组建一个由日韩美三国企业和机构组成的财团,对东芝旗下半导体业务提出收购报价,以反击美国芯片制造商博通(Broadcom)提出的200亿美元报价。

据朝日新闻援引一位匿名消息人士报道,由日本经济产业省组织的这个财团包括日本政策投资银行(DBJ)和日本产业革新机构(INCJ)。该财团提出的报价将超过东芝设定的2万亿日元(180亿美元)底价。报道指出,韩国SK海力士将为该项目提供3000亿日元。

东芝选定的INCJ财团表示,在投资东芝芯片业务部门之前,东芝需要解决其与西部数据之间的纠纷。如今,西部数据已明确表示,不支持INCJ财团收购芯片合资公司。在此之前,部数据已通过国际商会仲裁院发起仲裁程序,要求东芝停止出售芯片务。

就在12月初,东芝和西部数据就芯片出售业务纠纷达成和解。西数放弃仲裁请求,同意与东芝一同投资两个日本新芯片工厂,并获得了稳定存储芯片供应的保证。

目前中国已经启动了对东芝公司出售存储芯片业务的审查,中国商务部官员正在研究:如果东芝芯片出售交易推进下去,SK海力士可能会获得相当大的东芝芯片业务股份。东芝可能需要提供一些补救措施,以便安抚中国商务部使其相信这笔交易不会伤害竞争。中国商务部可能会对东芝芯片出售交易附加额外条件。

TOP 3:Intel收购Mobileye

2017年3月13日晚,英特尔宣布以153亿美元价格收购了以色列一家科技公司Mobileye。这家创立18年的科技公司于2014年在纽交所上市,当时的市值就已经达到了50亿美元,而两年多的时间里,Mobileye的市值又翻了一倍。

英特尔是世界上最大的计算机芯片制造商,最近几年该公司一直在努力开拓其核心的计算机芯片之外的市场。对Mobileye的高价收购,可以帮助英特尔一举跨进汽车零部件供应商的第一阵营。这也会让世界汽车制造商和供应商之间在自动驾驶技术领域的竞争愈演愈烈,并可能进一步推高已经过热的无人驾驶初创企业的估值。

Mobileye拥有广泛的产品组合,包括车用摄像头、传感器芯片、车载网络、交通地图、机器学习、云软件及数据融合和管理等,为20多家汽车制造商提供无人驾驶汽车的重要零部件。

英特尔将给予Mobileye不同寻常的自主权。Mobileye将与英特尔去年11月份才成立的的自动驾驶事业部(Automotive Driving Group)合并,形成新的自动驾驶部门。新部门的总部将设在以色列,由Mobileye联合创始人、董事长阿姆侬·沙书亚(Amnon Shashua)领导。

与此同时,Mobileye与英特尔合作推出了将用于完全自动驾驶汽车的第五代芯片,计划在2021年左右上市。Mobileye还与德尔福公司合作开发一个无人驾驶平台,将面向更小的汽车公司,后者可能没有资源开发自己的无人驾驶系统。

TOP 4:Marvell收购Cavium

2017年11月4日,Marvell展开收购半导体公司Cavium的高级谈判。如果交易成功,一个价值约150亿美元的芯片制造商将诞生。

国际知名芯片厂商Marvell近日表示,将以60美元的价格收购另一家芯片制造厂商Cavium。作为Marvell的直接竞争对手,Cavium被收购表明了Marvell在半导体产业上快速扩大规模的野心。由于Marvell近年来在PC业务上的下滑,掌门人Matthew Murphy上任一年来一直再向网络设备芯片业务发展。

Cavium公司总部位于美国加利福尼亚州的圣何塞,主要生产网络、安全、交换机和服务器的处理器以及系统。Cavium的客户目前包括思科、瞻博(Juniper)等巨头。这家公司去年刚刚花费13亿美元收购了QLogic公司,QLogic公司是iSCSI主机适配器、路由器的领先供应商,其客户主要有思科、戴尔、EMC、惠普、IBM、NEC、NetApp、甲骨文等。

目前,Marvell公司的市值约为100亿美元,Cavium公司市值约为52亿美元两家公司合并后的市值将超过150亿美元。两家公司合并后,将在网络设备市场与英特尔、高通、博通的厮杀中拥有更强的竞争力。根据收购协议,Marvell公司将以现金+股票的方式,收购Cavium公司。

收购后,Marvell拥有网络、存储、无线、安全、网卡、存储控制器这一整套完整的产品线,数据中心的每个角落都能有两家产品的覆盖。合并后两家将主打云数据中心、企业,为其提供全面的端到端解决方案。虽然英特尔还是巨头,但是无疑在市场上又多了一个强大的挑战者。

TOP 5:博通收购博科

2017年11月17日博通(Broadcom)宣布,该公司已完成对网络设备制造商博科(Brocade Communications)的收购。收购博科,将能够让博通在数据中心产品市场获取到更多的份额。

博通在2016年11月宣布以每股12.75美元的价格收购博科,总价格约为59亿美元。其中,博通将向博科支付55亿美元的现金,并承担博科4亿美元净债务。

此交易在今年7月获得美国反垄断监管部门的批准。但是今年10月,博通和博科撤回并重新向美国外国投资委员会(CFIUS)提交了联合请愿通知,为这笔交易的评估和讨论争取更多时间。此后不久,博通首席执行官陈福阳拜会了美国总统特朗普,承诺博通将把总部从新加坡迁往美国。

博科的产品包括了网络交换器、软件和存储产品。博通收购博科的交易非常匹配,因为在交易完成后,博通能够使用博科的光纤通道交换机,在数据中心产品市场获得更大份额。光纤通道交换机能够加快服务器和存储设备之间的数据传输,还能够让博通进一步挖掘互联网设备和汽车市场。

博科将作为博通旗下的一个部门继续运营。

TOP 6:SK集团收购LG Siltron

2017年5月5日,SK集团(SK Group)表示将收购Siltron(LG Siltron)剩余49%公司股份。今年1月份,SK曾以 6200亿韩元收购 LG 所拥有的LG Siltron 51%的股份。自此,SK集团完成了半导体生产垂直布局。

LG Siltron是制造半导体芯片基础材料——半导体硅晶片的企业。半导体硅晶片属于技术难度高的材料项目,日本和德国等发达国家的少数企业才拥有这方面技术,在韩国只有LG Siltron向全球半导体公司提供该项产品。SK 集团自2011年获得海力士半导体的经营权之后,对半导体项目持续进行野心勃勃的投资。全权接手经营LG Siltron,进一步加强了SK 集团在半导体核心材料项目的投资。

据 SK 指出,LG Siltron 2015 年营收为 7774 亿韩元、盈利为 54 亿韩元,2016 年 LG Siltron 于全球 12 寸硅晶圆市场的市占率排名第 4 位。

TOP 7:奥瑞德收购Ampleon集团

2017年11月22日晚间,奥瑞德披露重大资产重组预案,公司拟以15.88元/股的发行价向杭州睿岳、合肥信挚、北京嘉广、北京瑞弘、北京嘉坤发行股份购买合肥瑞成100%股权。经交易各方初步协商,其交易价格亦暂定为71.85亿元。

公告显示,合肥瑞成实际经营主体为位于荷兰的Ampleon集团。据介绍,Ampleon集团原为全球著名半导体企业NXP的射频功率芯片板块,在射频功率芯片行业拥有超过50年的运营经验。

目前,Ampleon集团产品主要应用于移动通讯(基站)领域,并在航天、照明、能量传输等领域得到应用。根据ABI Research射频功率半导体市场研究报告,2015年,Ampleon集团在射频功率半导体市场市场的占有率为24.1%,全球排名第二。Ampleon集团生产的射频功率芯片产品主要供应各大通讯基站设备制造商,在全球范围内不仅拥有华为、中兴以及三星等客户,还在多元化射频功率芯片领域拥有包括LG、西门子、美的、NEC、日立等客户。

本次交易前,奥瑞德的主营业务为蓝宝石晶体材料、蓝宝石晶体生长专用装备及蓝宝石制品的研发、生产和销售;硬脆材料精密加工专用设备的研发、设计、生产和销售;3D玻璃热弯机研发、生产和销售。

本次交易后,上市公司将新增射频功率芯片的研发、设计、生产和销售相关业务,有助于上市公司进一步拓展发展空间,提升公司业务的成长性和发展潜力。

奥瑞德表示,本次重组后,作为上市公司子公司,Ampleon集团可填补国内高端集成电路技术的空白,同时也有望推动我国集成电路产业,特别是射频功率芯片产业链的整体提升。在5G大背景下,布局集成电路产业、聚焦射频功率器件有利于进一步拓展上市公司发展的空间。

TOP 8:华芯投资收购Xcerra

2017年4月10日,华芯投资旗下基金Unic Capital Management(以下简称“Unic”)与美国半导体测试设备厂商Xcerra宣布,两家公司达成价值人民币40亿元的收购协议。Unic将以现金方式收购Xcerra。此前,美国外国投资委员会已经叫停多起半导体行业收购交易。美国外国投资委员会职责是评估外国投资者的收购交易是否会危及国家安全。

根据资料显示,Unic成立于2016年。华芯投资创办于2014年8月,管理有约1387亿元资金,投资领域为半导体。

Xcerra设计和生产用于测试半导体、电路板的设备。

华芯投资总裁路军在一份声明中表示,“在监管机构对该交易评估过程中,华芯投资和Xcerra将以公开和透明的方式与它们密切合作。”

Unic收购Xcerra股份的价格合每股10.25美元。今天常规交易中,Xcerra股份上涨7%,报收于9.63美元。Xcerra收盘价低于Unic收购价,表明市场对这一交易能否完成仍然持怀疑态度。

TOP 9:惠普收购敏捷存储

2017年3月7日,惠普同意以约10亿美元的现金收购敏捷存储公司(Nimble Storage),旨在提振其下降的存储业务的销售。该交易家较周一收盘价溢价41%。该交易还要求惠普在收盘时承担或支付敏捷存储公司的未投资股权奖励,价值约2亿美元。

敏捷存储公司总部位于加利福尼亚州圣荷西市,制造所谓的闪存存储系统,它使用比基于磁盘的存储快得多的闪存芯片。该技术需要更少的能量来操作并且趋向于更可靠,因为没有移动部件。Nimble还制造所谓的混合闪存系统,将闪存和旋转磁盘组合在同一产品中。

惠普的存储空间下降,但敏捷存储公司在其3PAR混合和闪存存储产品中却没有下降。 惠普集团执行副总裁兼总经理Antonio Neri表示:“这是存储业务部门内部数据中心经历了显着增长,这就是为什么我们对此感兴趣”。

敏捷存储公司成立于2007年,拥有约1300名员工。该公司一直努力持续满足过去六个季度的盈利预期。但它的股票从2013年12月的公开发行价下跌了约60%。

TOP 10:Canyon Bridge收购Imagenation

据英国金融时报9月23日报道,苹果手机主要的硬件供货商之一,英国著名手机GPU开发商Imagination在半年前惨遭苹果抛弃,公司股价一夜之间下跌超7成。在危难关头,中国的私人资本Canyon Bridge出手5.5亿英镑(约49亿元人民币)收购了Imagination。

今年3月,作为Imagination的主要客户和股东的苹果公司宣布,将在2年内放弃使用Imagination的一切技术,并且停止支付专利费。而Imagination一半以上的市场份额和营收都来自苹果,结果可想而知,公司股价一夜之间暴跌7成。

到了6月,Imagination董事会宣布,将开放公司收购给一切可能的买家。但是作为交易的一部分,Imagination将会作价6500万美元,出售其下属的美国嵌入式处理器分部MIPS给Tallwood MIPS,Tallwood MIPS由美国加州投资公司Tallwood Venture Capital间接拥有。

2017年9月22日,Imagination同意分别向Canyon Bridge和Tallwood以5.5亿英镑和6500万美元的价格出售位于英国赫特福德郡的GPU业务和位于美国的MIPS嵌入式处理器业务。

收购后,Canyon Bridge将保留英国总部及现有人员,继续投资Imagination在英国的研发能力,加速Imagination的扩张及进军亚洲。ImaginationCEO也表示伴随着良好的增长预期,Imagination将创造并发扬英国丰富的科技资源,并获得高速成长,立足英国,面向全球。

值得一提的是,就在10月,美国总统特朗普以妨害国家安全为由,叫停了Canyon Bridge对美国芯片制造商莱迪思(Lattice Semiconductors)的收购计划。而Canyon Bridge创始人周斌(Benjamin Chow)被起诉,如果所有罪名都成立,周斌可能会面临最高30年的监禁。

半导体业内其他收购

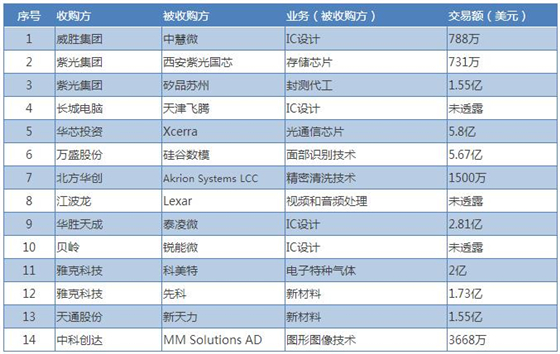

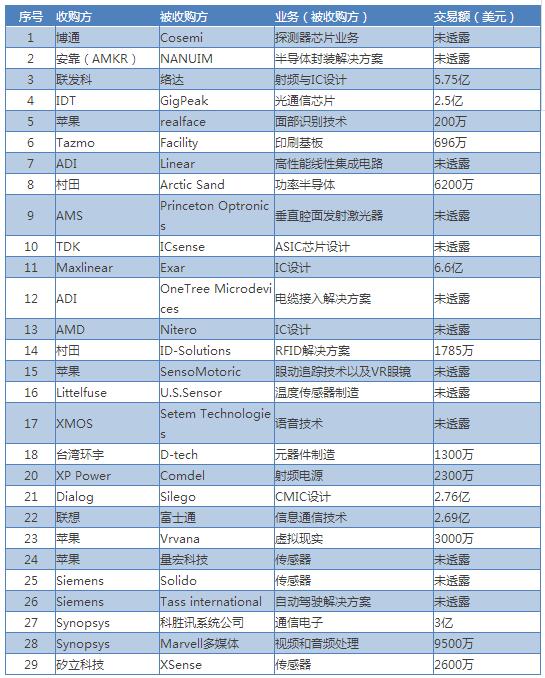

表中数据来源:DRAMeXchange

好风凭借力 送我上青云

我国半导体飞速发展,已到达步入兼并收购和产业整合的新阶段和黄金时期。 就跨国并购来说,国内大多企业在海外并购方面的能力不足,跨国并购过程中文化融合困难,一旦海外并购交易终止带来的是巨大的中间花费损失。

在跨国并购的过程中,交易方式和结构的复杂性也给并购,尤其是大型或国有企业并购带来了很高的不确定性,交易成本和方式的复杂以及交易周期长都将成为风险点阻碍跨国并购的完成。加上国外对半导体知识产权的保护,中国想并购国外大企业依然有很长一段路要走。

在未来,随着行业洗牌、巨头产业升级和全球化布局的需求,并购形式和领域将越来越多样化、并购金额将创更大新高。在未来,中国半导体的崛起腾飞,在并购舞台上一定会有越来越多的国企出现。