立达信是一家专注于绿色照明、智能家居(SmartHome)及智慧建筑(SmartBuilding)等物联网领域的高新技术企业,主要从事LED照明产品、智能家居和智慧建筑等物联网领域产品的研发、制造、销售及服务。

公司控股股东及实际控制人为李江淮、米莉夫妇,公司股东李永川、李潇帆、李潇宇、李春华为其一致行动人。李永川与李江淮为兄弟关系;李春华与李江淮为姐弟关系;李江淮与李潇帆、李潇宇为叔侄关系。本次发行前,李江淮持有公司27%股份,米莉持有公司2.2283%股份,二者合计持有公司29.2283%股份,实际控制人之一致行动人合计持有公司65.3567%股份。实际控制人通过直接持有公司股份并实际支配其一致行动人的表决权控制着立达信94.5850%股份。

立达信于2月25日首发过会,中国证监会第十八届发行审核委员会2021年第22次发审委会议对立达信提出询问的主要问题:

1、LSG美国公司向发行人提起多项专利诉讼和“337调查”申请。请发行人代表说明:(1)相关专利诉讼是否存在导致发行人承担巨额赔偿责任的风险,美国相关律师所对败诉情况下赔偿金的评估是否具有合理性和谨慎性;(2)相关专利诉讼和“337调查”对报告期所涉产品生产销售以及客户订单获取的经营和财务影响,是否存在可能对发行人持续经营能力造成重大不利影响的情形;(3)发行人其他产品是否存在类似诉讼风险,发行人对此的应对措施,相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人报告期内境外销售占比超过90%,主要销售区域为北美、欧洲和亚洲。请发行人代表:(1)说明外销收入的真实性和趋势变化的合理性,产业政策、市场需求、竞争环境等方面是否发生重大不利变化,外销业务是否稳定、可持续;(2)结合报告期汇率波动对外销定价、汇兑损益、净利润的影响说明发行人开展外汇合约等业务的必要性,相关内控机制是否健全有效,是否能够有效规避汇率波动风险,报告期外汇合约等业务是否存在发生重大亏损的情形;(3)结合新冠疫情和中美贸易摩擦,说明2020年全年营业收入和净利润预计同比增长的合理性和谨慎性,相关风险是否充分揭示。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,前五大客户客户集中度超过50%且均来自境外,各期收入波动较大且变化趋势不一致,且发行人主要通过ODM代工模式开展经营。请发行人代表:(1)说明发行人客户集中度较高且主要集中在境外的情况是否符合行业特点;(2)结合下游行业市场竞争情况及主要客户业务整合情况,与主要客户的合作历史、合作协议及收入变化,说明发行人与主要客户业务关系的稳定性、可持续性,是否存在被替代风险;(3)结合报告期内ODM模式下主要客户的销售规模,说明发行人是否对主要客户构成重大依赖,发行人是否具备独立开拓市场的能力。请保荐代表人说明核查依据、过程,并发表明确核查意见。

立达信本次在上交所上市,发行数量为5000.00万股,占发行后总股本的比例为10.00%,发行价格为16.97元/股,保荐机构为国金证券股份有限公司,保荐代表人为王建峰、邓晓艳。立达信本次募集资金总额为8.49亿元,扣除发行费用后,实际募集资金净额为7.71亿元。

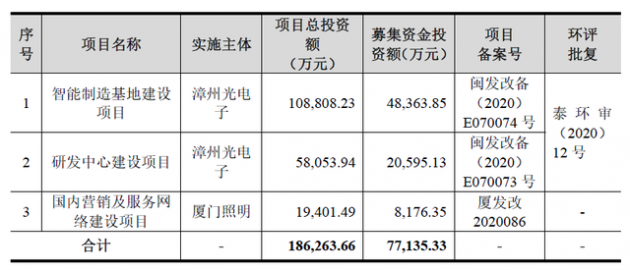

立达信最终募集资金净额跟原计划保持一致。立达信7月7日披露的招股说明书显示,公司拟募集资金7.71亿元,其中4.84亿元用于智能制造基地建设项目,2.06亿元用于研发中心建设项目,8176.35万元用于国内营销及服务网络建设项目。

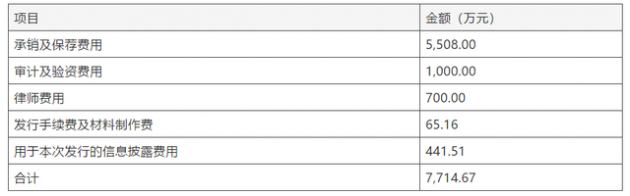

立达信本次上市发行费用为7714.67万元,其中保荐机构国金证券获得保荐及承销费用5508.00万元。